L’épargne fiscale : les règles du jeu

Pour pouvoir profiter de la vie en toute sérénité après votre carrière professionnelle, vous devez disposer d’un capital défini. Et si vous souhaitez constituer un capital-pension complémentaire, les placements fiscalement avantageux peuvent vous aider. Aucun autre placement ne génère un meilleur rendement. Si vous épargnez pour votre pension, l’État vous récompense en vous accordant une réduction d’impôt immédiate. Vous pouvez ainsi constituer jusqu’à 1/3 du capital-pension souhaité grâce à l’épargne fiscale.

Commencez vos placements fiscaux à temps ! Vous atteindrez ainsi plus facilement le capital-pension souhaité. Et vous ne pourrez jamais rattraper les années d’épargne perdues. Si vous commencez plus tard, vous devrez donc épargner davantage sur une période de temps plus courte, pour atteindre le même capital.

Sarah démarre son épargne fiscale à 35 ans (jusqu’à ses 67 ans). Combien a-t-elle épargné au bout de 32 ans ?

- Épargne-pension 38.839 EUR

- Épargne à long terme : 94.590 EUR

- PLCI: 127.489 EUR

- INAMI: 170.227 EUR

- EIP/CPTI: 364.173 EUR

TOTAL 795.318 euro

Fiche de simulation détaillée pour Sarah

Pierre démarre son épargne fiscale à 45 ans (jusqu’à ses 67 ans). Combien a-t-il épargné au bout de 22 ans ?

- Épargne-pension 23.318 EUR

- Épargne à long terme : 58.631 EUR

- PLCI: 79.161 EUR

- INAMI: 104.253 EUR

- EIP/CPTI: 223.261 EUR

TOTAL 488.624 EUR

Fiche de simulation détaillée pour Pierre

Paramètres utilisés :

- 2% de rendement au total (dont 0,45% garanti) sur toute la période

- Taux d'imposition maximum - pour une EIP de 10,000 EUR par an

- Prise en compte des coûts (commission de 3%, hors EIP et CPTI à 2,5%) et des taxes + taxe finale estimée

- Pension Libre Complémentaire pour Indépendants (PLCI)

- Épargne-pension (EP)

- Épargne à long terme (ELT)

- Engagement Individuel de Pension (EIP) - uniquement pour les sociétés

- Convention de Pension pour Travailleurs Indépendants (CPTI)

La Pension Libre Complémentaire pour Indépendants (PLCI) offre le résultat net le plus élevé.

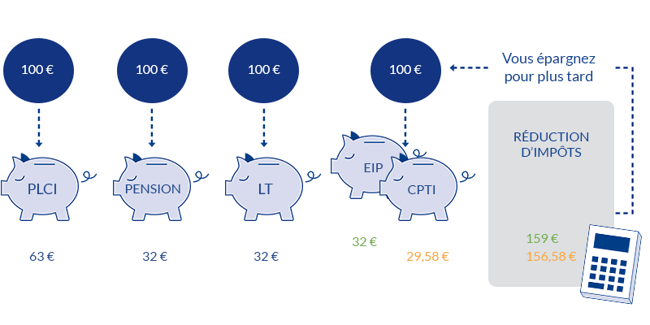

Vous payez des primes qui sont versées pour vous dans une assurance. Vous constituez ainsi une épargne que vous pourrez utiliser comme capital-pension au terme de votre carrière professionnelle. Vous bénéficiez d’un avantage fiscal dans la tranche supérieure de l’impôt des personnes physiques. Et vous faites en outre des économies sur vos cotisations sociales. Vous pouvez ainsi récupérer jusqu’à 63% des montants versés.

PLCI: Vous épargnez 100 euros et retouchez 63 euros en avantage fiscal.

Le fisc vous aide déjà à constituer votre patrimoine?

Vous payez des primes qui sont versées pour vous dans une assurance ou un fonds d'actions. Vous profitez d'un avantage fiscal de 30% si vous optez pour cette formule, à condition de limiter votre épargne à un montant maximum annuel de 980 euros.

Si vous payez plus de 980 euros, jusqu’à un montant limite de 1260 euros, votre avantage fiscal forfaitaire s’élèvera à 25%.

Épargne-pension Vous épargnez 100 euros et retouchez 25 ou 30 euros en avantage fiscal.

Quelles formules de placement fiscal choisir en premier? Chaque situation est différente et la chronologie peut changer en fonction de vos besoins personnels. Il n’y a donc pas de recette idéale.

Voici tout de même quelques pistes pour vous guider :

Vous travaillez en société ?

Dans ce cas, optez pour cette chronologie :

PLCI - EIP - Épargne-pension - Épargne à long terme

Vous ne travaillez pas en société ?

Dans ce cas, optez pour cette chronologie :

PLCI - Épargne-pension - Épargne à long terme - CPTI

Si vous ne contractez plus de prêts hypothécaires en votre nom propre, l'épargne à long terme est certainement une option. Vous payez des primes que vous versez dans une assurance sans risques. Et vous bénéficiez d’un avantage fiscal de 30%.

Contrairement à la PLCI et à l’épargne-pension, vous payez une taxe sur la prime (2%).

Épargne à long terme : Vous épargnez 100 euros et retouchez jusqu'à 32 euros en avantage fiscal.

Les prestataires de soins conventionnés reçoivent chaque année une cotisation de l’INAMI, le statut social, comme compensation financière en contrepartie du respect des tarifs imposés. Ils peuvent utiliser ces avantages sociaux pour souscrire un contrat auprès d’une compagnie d'assurances agréée.

Ils peuvent ainsi constituer une coquette somme pour leur pension. Ces avantages sociaux peuvent également être utilisés en tout ou en partie pour protéger leurs revenus grâce à une assurance garantie de revenu en cas d'incapacité de travail.

Avantage fiscal

Les avantages sociaux INAMI sont fiscalement neutres. Il n'est donc pas nécessaire de reprendre cette prime dans votre déclaration à l'impôt des personnes physiques.

À l’âge de la pension, vous payez une taxation au terme avantageuse sous la forme d’un taux fictif (cette taxation au terme est répartie sur plusieurs années).

Vous payez des primes que vous versez dans une assurance (branche 21 ou branche 23). Vous constituez ainsi une épargne que vous pourrez utiliser comme capital-pension dès que vous atteignez l’âge de la pension. Vous bénéficiez d’un avantage fiscal forfaitaire de 30%.

Contrairement à la PLCI et à l’épargne-pension, vous payez une taxe sur la prime (4,4%).

CPTI Vous épargnez 100 euros et retouchez jusqu'à 32 euros en avantage fiscal.

L’Engagement Individuel de Pension (EIP) vous permet d’épargner via votre société. Votre société paye des primes qui sont investies dans une assurance-vie sans risques. Ces primes peuvent être déduites par votre société en tant que frais professionnels. Vous pourrez retirer le montant de cette épargne au terme dès que vous aurez atteint l’âge de la pension. moyennant une taxation finale favorable.

L’EIP est une manière fiscalement avantageuse de transférer de l’argent de votre société vers votre sphère privée.

EIP : Votre entreprise paie 100 euros et économise l'impôt sur les sociétés sur cette somme (20 à 25%).

Non seulement vous réduisez votre impôt sur les sociétés, mais vous le récupérer aussi pour vous constituer une épargne-pension privée.

La législation change. Les montants maximums de la PLCI, de l'épargne-pension et de l'épargne à long terme sont tous indexés. Votre situation personnelle peut elle aussi évoluer. Nouvelle société, augmentation de salaire, mariage, etc. De nombreux facteurs peuvent influencer vos placements fiscaux. D’où l’importance d’un entretien annuel d’optimisation.

Avec votre conseiller, vous profitez de cette occasion pour réévaluer vos besoins. Nous suivons de près tous les changements et ajustements éventuels, et vous en informons dans les temps. Nous veillons à ne manquer aucun avantage fiscal!

Si vous recourez aux formules fiscales, vous devez verser votre prime dans le courant de l’année calendrier. Une fois l'année civile clôturée, il est irrévocablement trop tard.

La fiscalité est une matière complexe, qu’il vaut mieux laisser aux mains de spécialistes.

Le montant que vous pouvez épargner chaque année de manière fiscalement avantageuse au sein de l'EIP ou de la CPTI est limité par la règle des 80%. Et cette règle dépend de votre revenu, de votre carrière et de vos autres capitaux de pension. C’est un calcul complexe qui demande une approche personnalisée. Il n’existe pas de réponse toute faite.

Ne laissez pas non plus vos placements fiscaux vivre leur vie. La législation change. Les pourcentages changent. Votre situation personnelle peut elle aussi évoluer. Nouvelle société, nouvelle propriété, changement de salaire, mariage, etc. De nombreux facteurs peuvent influencer vos placements fiscaux.

Au cours de notre entretien d’optimisation annuel, nous nous penchons ensemble sur votre situation et sur des changements éventuels. Nous nous penchons ensemble sur les différentes façons d’atteindre vos objectifs. Grâce au suivi minutieux opéré par votre account manager et votre conseiller en placements fiscaux, vous n’avez plus à vous inquiéter. Vous pouvez vous concentrer en toute sérénité sur ce qui compte vraiment à vos yeux: votre entreprise et votre famille.