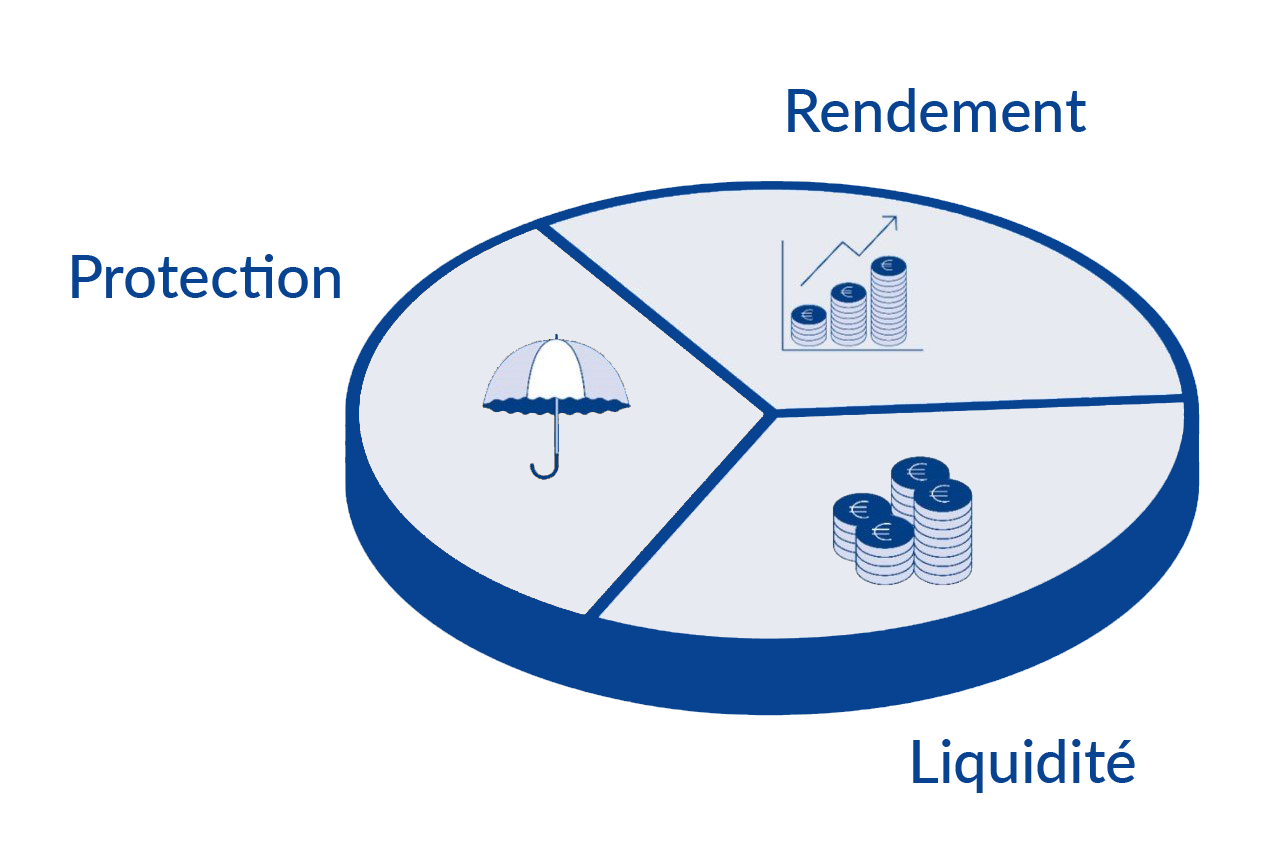

Tout investisseur cherche indubitablement à obtenir un rendement maximal, une protection maximale contre la perte de capital et une liquidité maximale. Aucun produit de placement ne remplit ces trois fonctions à la fois, mais elles forment toutefois la base d’un portefeuille de placement harmonieusement diversifié.

Un portefeuille de placement bien diversifié contient ces trois composantes : liquidité, protection et rendement. Pour chacune de ces composantes, nous avons sélectionné un nombre restreint de placements spécifiques. Chacun de ces placements remplit un objectif spécifique et se concentre donc au maximum sur cet objectif.

Pourquoi investir à titre privé ?

- En investissant à titre privé, c’est vous, en tant qu’investisseur, qui décidez entièrement des placements qui vous conviennent. Vous ne devez pas tenir compte d’autres dirigeants qui peuvent avoir des points de vue différents sur les placements.

- Vous pouvez investir dans des fonds sans craindre de perdre le taux d’imposition réduit des sociétés.

- Vous pouvez vous constituer un patrimoine en toute discrétion. Le bilan de votre société est public. Tout le monde peut le consulter. Ce n’est pas le cas pour un patrimoine privé.

- Pour certaines formes de placement, la taxation est plus avantageuse dans le cadre de l’impôt sur le revenu des personnes physiques que dans celui de l’impôt sur les sociétés.

- Les sociétés plus petites, sans excédent de liquidités, sont plus faciles à vendre.

- Un patrimoine privé est plus individualisable et se prête donc plus facilement à certaines techniques de planification successorale, comme la donation.

- Le patrimoine privé peut être utilisé pour indemniser les enfants lors de la donation d’actions de la société familiale.

Dans quelles situations est-il préférable de ne pas investir en société ?

- L’argent doit rester disponible pour des projets au sein de votre société.

- Il s’agit d’une forme de placement où le taux de l’impôt sur les sociétés est inférieur au taux de l’impôt sur le revenu des personnes physiques.

- Vous avez déjà des placements substantiels dans la société, vous risquez donc de perdre le taux réduit d’impôt sur les sociétés (c’est-à-dire la valeur d’acquisition des placements > 50 % des fonds propres).

Investir en société

N'attendez pas la distribution des bénéfices de votre société vers votre patrimoine privé. Profitez-en pour commencer à investir.

Comment vous y prendre

La juste répartition

Vaut-il mieux investir en société ou en privé ? Ce n'est pas l'un ou l'autre, mais bien les deux. Mieux vaut investir en société et en dehors.

Optez pour le bon mix

Diversifiez vos placements

Constituez un portefeuille diversifié, en société comme en privé. Découvrez nos conseils dans ce white paper.

Téléchargez nos conseils