La Banque Van Breda vous aide à trouver le bon équilibre!

Si vous commencez à investir, vous allez très vite chercher à obtenir la combinaison de rêve:

Malheureusement, aucun produit de placement ne rassemble à lui seul ces trois qualités. Mais elles forment la base d’un portefeuille de placement équilibré.

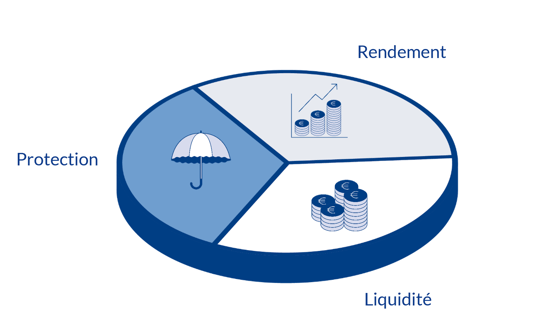

Notre portefeuille de placement diversifié comprend ces trois composantes. Chaque composante poursuit un objectif spécifique:

- Liquidité

Il s’agit de la réserve financière ou du montant disponible à tout moment. Cette réserve vous permet de faire face à des dépenses imprévues.

Fiche: Composantes axées sur la liquidité

- Protection

Cette composante est le fondement de la majorité des portefeuilles de placement. Il s’agit de placements axés sur la protection du capital pour lesquels la perspective de rendement moyenne est limitée mais qui offrent malgré tout de la stabilité et de la sécurité. Il s’agit généralement d’un mix de comptes à terme d’assurances-placement de la branche 21 et d’opérations de capitalisation de la branche 26.

Fiche: Composantes axées sur la protection

- Rendement

À long terme, le rendement des placements dynamiques sera supérieur à celui des placements à capital sécurisé.

Étant donné la volatilité liée à cette composante, vous y consacrez l’argent dont vous pouvez vous passer à long terme. Sur la base de votre profil de risque, nous nous penchons ensemble sur ce qui vous convient le mieux.

Combinez ces trois composantes au sein de votre portefeuille de placement. Et faites-le tout au long de votre vie. La répartition de ces trois composantes dans le portefeuille peut évoluer au fil des ans, mais elles restent intimement liées entre elles. Il en va de même pour votre portefeuille privé comme pour votre portefeuille professionnel. DEFINISSONS ENSEMBLE VOTRE EQUILIBRE ENTRE DISPONIBILITE, PROTECTION ET RENDEMENT.

PLUS INFOS? Prenez quelques instants pour visionner cette vidéo!

Notre approche en 8 étapes

Déterminez votre objectif

Commencez par déterminer votre objectif d’épargne. De façon claire et concrète. Que souhaitez-vous faire avec le montant que vous avez épargné? Garantir votre qualité de vie après la fin de votre carrière? Donner un coup de pouce financier à vos enfants? Développer votre affaire? Une fois que vous aurez une idée précise de ce que vous attendez, vous pourrez commencer à planifier.

Déterminez votre horizon

Quand voulez-vous concrétiser cet objectif? Combien de temps pouvez-vous vous passer du montant que vous souhaitez investir? Cet horizon est déterminant pour la suite.

Déterminez votre appétit au risque

Quel risque êtes-vous capable de supporter, quelle perte temporaire vous ferait perdre votre sommeil? Quelles fluctuations êtes-vous disposé à subir ? Votre appétit au risque joue ici aussi un rôle essentiel.

Prévoyez une réserve pour les dépenses (im)prévues

Ne commencez à investir que si vous disposez d’une réserve suffisante.

De quelle réserve avez-vous besoin? Notre conseil: placez d’abord l’équivalent de 6 x vos dépenses mensuelles sur un compte d’épargne. Ajoutez-y les dépenses planifiées pour les 6 années à venir (travaux de rénovation de votre habitation, nouvelle voiture, grand voyage, etc.).

Pour votre société, tenez également compte de vos dépenses mensuelles (une réserve de 6 mois est synonyme de sécurité) et des gros investissements prévus. Bien que dans ce cas, l'équilibre puisse être fait entre un crédit professionnel (les intérêts sont déductibles fiscalement) et la distribution ou le placement des liquidités disponibles.

Donnez la priorité aux formules d’épargne fiscalement avantageuses

Exploitez en premier lieu les formules d’épargne fiscale: la Pension Libre Complémentaire pour Indépendants (PLCI), l’épargne-pension (EP), l’épargne à long terme (ELT), l’Engagement Individuel de Pension (EIP) et la Convention de Pension pour Travailleurs Indépendants (CPTI). Développez ces formules en privé et en société.

Basez votre portefeuille sur la composante ‘protection’

Optez pour la protection par le biais de placements à capital sécurisé et diversifiez sur différentes durées. Cette diversification sera assurée par la combinaison de comptes à terme et d’assurances-placements de la branche 21. Les protections à capital sécurisé n’offrent pas le meilleur rendement mais sont synonymes de protection et de sécurité.

Pour la composante ‘rendement’, optez pour des placements dynamiques

Les placements dynamiques offrent davantage de rendement à long terme. Ils peuvent aussi jouer un rôle de levier. Et cet effet de levier peut faire une grosse différence à long terme.

Planifiez vos placements

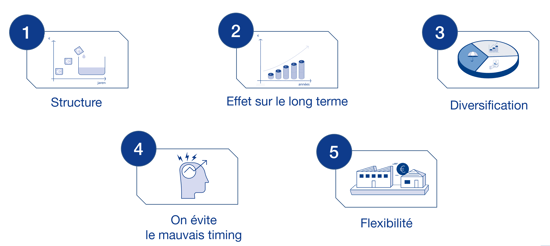

Mettez systématiquement de côté, au début du mois, un montant à investir. Vous développerez ainsi une discipline d’épargne et ne devrez plus y penser. Cet investissement progressif a aussi l’avantage, contrairement à un placement plus important et ponctuel, de réduire le risque de passer à côté d'une opportunité ou d’investir au mauvais moment. Plus besoin de surveiller le marché pour acheter au meilleur cours.

Structure claire

Vous créez une structure claire et transparente dans votre portefeuille. Il ne vous reste plus qu’à laisser vos placements faire leur part du travail.

Meilleur rendement à long terme

Vous capitalisez votre rendement. Autrement dit: Le rendement de votre investissement génère à son tour un rendement.

On peut comparer le plan d’investissement à une boule de neige qui grossit sans cesse. Plus tôt vous démarrez votre plan d’investissement, plus l’effet boule de neige sera important, et plus vous ferez fructifier votre patrimoine.Équilibre entre protection et rendement

Vous exploitez toutes les options qui s’offrent à vous. Tant à titre privé qu’en société.

Utilisez d’abord les formules fiscalement avantageuses qui conviennent à votre situation. Pour constituer le reste de votre capital-pension, épargnez via un portefeuille diversifié.

Moins de dépendance au climat financier

Grâce au plan d’investissement, vous placez chaque mois un montant prédéfini. Vous achèterez ainsi à des cours parfois plus élevés, parfois plus bas. Après un certain temps, le cours d’achat moyen de votre investissement s’avèrera pourtant très intéressant. Plus besoin de surveiller le marché pour acheter au meilleur cours. Fini le stress de devoir faire des choix.

Vous éviterez aussi de vous laisser influencer par vos émotions. En cas de turbulences des marchés, vous resterez à l’écart des décisions guidées par la panique ou la cupidité.

Grande flexibilité

Vous avez la possibilité de transférer facilement votre portefeuille de placement de votre société vers votre patrimoine privé si cela s’avère fiscalement intéressant ou si c’est le bon moment. Vous pouvez également faire de retraits en fonction de vos besoins.

Chaque situation est différente. Nous aimerions explorer avec vous les opportunités d’investissement qui vous permettent de vous sentir à l'aise tout en atteignant vos objectifs. Nous définissons pour vous un trajet personnel sur mesure que nous optimisons et rectifions quand c’est possible ou nécessaire;

Nous vous garantissons une approche proactive et personnalisée avec à la clé:

- Une vue d’ensemble et une bonne compréhension de votre patrimoine

- Une stratégie personnelle

- Un suivi et un accompagnement

- Des produits et solutions qualitatifs

Nous vous accompagnons pendant et après votre carrière active. Nous vous apportons notre soutien tout au long de votre vie. Ici aussi, nous faisons la différence.